Raiffeisenbank představila v loňském září novou verzi aplikace mobilního bankovnictví ve zcela změněné podobě. Tuto verzi původně využívalo zhruba 500 tisíc klientů, přičemž po sloučení s Equa bank v listopadu loňského roku se číslo vyšplhalo na 800 tisíc. „O necelý rok později aplikaci pravidelně každý měsíc využívalo již přes jeden milion uživatelů, tedy dvojnásobek oproti stejnému období loňského roku. Průměrně se každý uživatel do aplikace přihlásil alespoň třicetkrát měsíčně. Toho se nám podařilo dosáhnout i díky tomu, že se při vytváření nových funkcionalit a revidování těch stávajících ptáme klientů na jejich názor,“ říká Igor Vida, předseda představenstva a generální ředitel Raiffeisenbank. „Úspěch, který naše mobilní bankovnictví u klientů získává, pro nás představuje satisfakci a zároveň motivaci přinášet další vylepšení digitálních služeb banky,“ dodává Igor Vida.

BLIŽŠÍ INFORMACE K HOSPODÁŘSKÝM VÝSLEDKŮM ZA TŘI ČTVRTLETÍ 2023

ČISTÝ ZISK A VÝNOSY

Čistý zisk banky za tři čtvrtletí 2023 dosáhl výše 3,96 miliardy Kč, což představuje meziroční pokles o 27,5 %. Celkové provozní výnosy se snížily o 5,25 % na 12,87 miliardy Kč. Čisté úrokové výnosy banky poklesly o 10,8 %, a dosáhly tak výše 9,84 miliardy Kč. Pokles je způsoben primárně vyplácením vyšších úroků klientům, a to zejména na spořicích účtech. Čisté výnosy z poplatků a provizí poklesly o 5,5 % na 3,07 miliardy Kč. Ostatní výnosy a náklady banky, které zahrnují mimo jiné zisk nebo ztrátu z operací na finančních trzích, dosáhly výše -306,1 milionů Kč, což činí nárůst o 586 milionů Kč v porovnání se stejným obdobím roku 2022.

VKLADY A ÚVĚRY

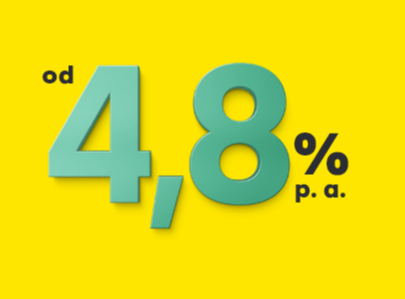

Celková aktiva banky dosáhla výše 679 miliard Kč, a meziročně tak vzrostla o 13,3 %. Objem poskytnutých úvěrů klientům se zvýšil o 2,9 % na 361 miliard Kč. K růstu došlo jak na straně domácností ve formě hypotečních a spotřebitelských úvěrů, tak na straně firem zejména u projektových úvěrů. Objem přijatých vkladů od klientů se meziročně zvýšil o 10,2 % na 543 miliard Kč. Růst je tažen zvyšujícími se zůstatky na spořicích účtech a termínovaných vkladech, a to na straně domácností i firem.

NÁKLADY

Provozní náklady ve výši 6,6 miliardy Kč se v meziročním srovnání snížily o 3,5 %.

ŘÍZENÍ RIZIK

Ztráty ze znehodnocení úvěrů a jiných pohledávek jsou v absolutní hodnotě v meziročním srovnání vyšší o 1,246 miliardy Kč, když za tři čtvrtletí roku 2023 došlo k tvorbě opravných položek ve výši 1,140 miliardy Kč, a to u domácností i firem. Raiffeisenbank si i přesto nadále udržuje velmi dobrou kvalitu svého úvěrového portfolia.

KAPITÁL

Kapitálová přiměřenost banky k 30. září 2023 dosáhla výše 24,49 %. Valná hromada banky konaná dne 24. března 2023 rozhodla o převedení zisku za rok 2022 ve výši 7,54 miliardy Kč do nerozděleného zisku a část nerozděleného zisku ve výši 320 milionů Kč použít na výplatu kupónů držitelům AT1 kapitálových investičních certifikátů.